消費者金融とは

消費者金融とは?

消費者金融とは、消費者信用のうち、個人への金銭の貸付(小口融資)のことをいいます。

免許証や保険証、パスポートなどの身分証明書が、あれば審査「最短30分」、キャッシングまで「最短1時間」で出来る、とても便利なサービスです。

消費者金融でのキャッシングは、カードローン形式の借入枠を使ったキャッシングになります。

住宅ローンと比べると分かりやすいかも知れません。

住宅ローンは、契約時にローン全額(例えば5,000万円)を借入し、時間をかけて返済していきます。(証書貸付といいます)

一方でカードローンは、審査を通じて借入枠(例えば30万円)を設定し、その借入枠の範囲内であれば、自由にキャッシングしたり返済したりすることが出来ます。

そして、住宅ローンなどの目的ローンと違い、お金の使い道が自由なこと、自分の好きなタイミングでキャッシング出来るというところが、消費者金融のキャッシングの魅力の1つです。

消費者金融には「大手消費者金融」と「中小消費者金融」があります。

SMBCコンシューマーファイナンス(プロミス)・アイフル・アコム・SMBCモビット・レイクALSAなどが大手消費者金融に分類され、それ以外を中小消費者金融に分類するのが一般的です。

消費者金融は個人の返済能力を独自の審査で判断し融資可能額を決めております。

また、消費者金融は怖いと思われる人も多いかと思いますが、法律を守って営業している安心して利用出来るサービスです。

決して闇金業者のような悪質な取り立てはありません。

と言われても安心できないという人もいるかと思います。

不安を持っている人でも安心して消費者金融を利用できるよう、ここから更に詳しく解説していきます。

是非とも参考にしてみてください。

銀行カードローンと消費者金融のキャッシングの違いを比較

銀行カードローンと比較してみたときにみえてくる消費者金融の特徴は、

・金利は消費者金融のほうが高い

・消費者金融は「総量規制」があり年収の1/3までに制限される

・30日間無利息サービスなどの無利息サービスがある

・最短即日融資サービスがある

などが挙げれられます。

では1つずつ詳しく見ていきましょう。

金利は高い?いくら借り入れる?

消費者金融のキャッシングは、住宅ローンやマイカーローンなどの目的ローンに比べて、金利は少し高めです。そのため大きな金額の借入には向いておりません。

そして、借入出来る金額は、「総量規制」という決まりにより、年収の1/3までとされています。

これは、1社からの借入ではなく、全社(目的ローンを除く)の借入合計が年収の1/3までとされています。

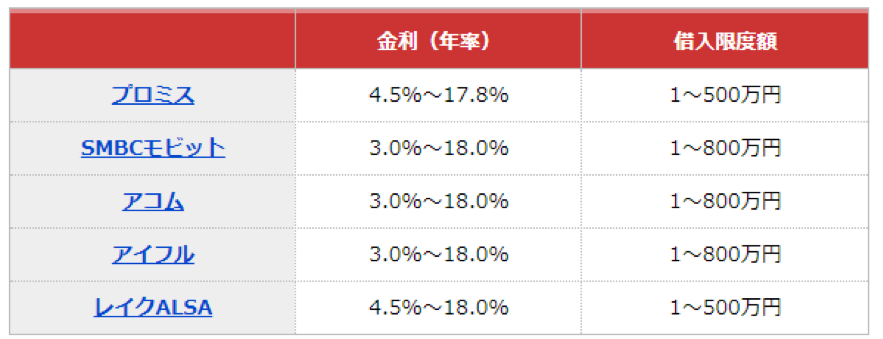

では実際に金利はいくら位なのか見てみましょう。

上の表のとおり、消費者金融の金利(年率)は、3%~18%となります。

ただし、初回の契約では、適用金利は上限の18%になることがほとんどです。

初回の契約額(借入枠)が100万円を超える場合は、上限が15%となります。

金利を見ていただいて分かるように、消費者金融各社で差はほとんどありません。

申込みの条件は?

消費者金融の申込条件は以下の通りです。

・満20歳以上であること

仕事をしている人でも、未成年者は利用できないので注意が必要です。

・安定した収入があること

働いていて、安定した収入があることが条件です。

正社員として働いていなくても、アルバイト・パート・派遣社員でも大丈夫です。

・本人確認書類(免許証やパスポートなど)を用意すること

運転免許証やパスポート、保険証などをスマホで撮影して送付する必要があります。

*これに加え、50万を超える借入を希望する場合は、「総量規制」により収入証明書の提出も義務付けられているので注意が必要です。

消費者金融は総量規制の対象になる!

消費者金融は、総量規制の対象となります。

「総量規制」は簡単に言えば、借入の総額を年収の1/3以下にする法律のことです。

例えば、年収300万円の場合、1/3の100万円までしから借りることが出来ません。

注意点としては、総量規制は他社の借入金額も含めた借入総額であるということです。

「総量規制」は借りられる金額が限定されてしまうだけの法律と思われがちですが、返済目途が立たないような無茶な借入をしないようにする借りる側を守るルールでもあるのです。

無利息サービス

無利息サービスとは、初回に限り30日間(一部60日・180日)だけ利息を0円にするサービスです。

銀行カードローンでは、こうした無利息サービスを行っている銀行はありません。

そのため、短期的にキャッシングをしたい人にとっては、銀行カードローンより消費者金融のキャッシングの方が返済負担を軽くできることもあります。

ここで1つ注意が必要です。

同じ無利息サービスでも、消費者金融会社によってサービス内容が違います。

アコム・レイクALSA・アイフルは契約日の翌日から無利息サービスとなりますが、SMBCコンシューマーファイナンス(プロミス)だけは、初回の出金の翌日から30日間無利息サービス適用となります。

最短即日融資サービスが可能

次に即日融資が可能なことも魅力の1つです。

以前であれば、15時前までに振込依頼をしないとキャッシング出来ませんでしたが、今ではほぼ24時間即日振込が出来るようになっております。

しかし、全ての消費者金融で24時間即日振込ができるわけではありません。

消費者金融の中でも、24時間振込が出来る銀行と出来ない銀行があります。

消費者金融のなかでも「SMBCコンシューマーファイナンス(プロミス)」は、ほぼ全国の銀行で24時間振込対応が可能となっているので、非常に便利ですのでおすすめです。

消費者金融でキャッシングする上での注意!

ここまで消費者金融の魅力や、便利なサービスについて見てきました。

ここからは注意点を確認していきます。

ついつい借りすぎてしまう

消費者金融では、家族や知人に知られずに簡単にキャッシングすることが出来ます。

それゆえに油断すると、ついつい借り過ぎてしまい、後で返済に困ってしまうことにもなりかねません。

先ほど説明した通り、総量規制により、各社からの借入合計が年収の1/3を超えることが出来なくなりました。

そのため、限界まで借りたとしても、すぐには生活が破綻することはないかも知れません。

しかし、リストラにあったりや給料が減ったり、何らかの事情で急に収入を失うことが起こりえます。

そうなった場合、返済はかなり厳しくなるかもしれません。

消費者金融でのキャッシングは、必要最低限の額に留めておいたほうが良いです。

個人信用情報の履歴が残る

キャッシングの申込や利用の記録は「信用情報機関」に一定期間記録されます。

例えば、「申込情報」「契約情報」「返済情報」「延滞情報」「強制解約情報」「債務整理情報」などです。

これらの記録は記録期間が過ぎるまでは、基本的には消えることはありません。

これらの履歴があるとデメリットがあります。

例えば、信用情報にキャッシングの履歴があると、住宅ローンなどの高額融資の審査に不利になる可能性もあります。

住宅ローンやマイカーローンなどの高額融資の審査は非常にシビアです。

このため、ちょっとしたことがマイナス評価になることもあります。

ただし、完済済みで解約しているのであれば、影響は無いと思われます。

住宅ローンなどの大きなお金を借りる予定がある人は、完済しキャッシングの契約を解約してしまうのも1つです。

キャッシングし過ぎないよう、ご利用は計画的に!!!